![]()

![]()

『7月10日(木)』は〝源泉所得税の納期の特例の承認〟を受けられている方が、その年の1月~6月分の給与などから徴収した所得税及び復興特別所得税を納めなければならない納付期限です。納付が1日でも遅れますと、延滞税や不納付加算税などを負担しなければならないことがありますので、納付期限までに確実な納付をお願い致します。

また、納付する税額がない場合でも、所得税徴収高計算書(納付書)を税務署に提出する必要がありますのでご注意下さい。

つきましては、会員の皆様を対象とした、源泉徴収及びお手続きの個別指導会を当会事務局にて開設いたしますので、是非ご利用下さいますようご案内申し上げます。

|

||||||||||||||||||||||||

![]()

令和7年4月10日から10月31日の間に新規会員をご紹介いただき、その方がご入会された場合には、ご紹介特典として紹介者及び紹介を受けた方それぞれにクオ・カード5,000円分を進呈いたします。

キャンペーン詳細については以下のファイルをダウンロードしてご確認下さい。

また、ご紹介いただける場合には会報4月号同封のチラシをご利用いただくか、以下のファイルを印刷してお使いください。

皆様のご紹介をお待ちしております!

>>(一社)甲府青色申告会 紹介キャンペーンの詳細(PDF)

![]()

適格請求書等保存方式(インボイス制度)について

事業者は顧客からインボイス(適格請求書)を求められた際には発行しなければなりません。

適格請求書とは「売手が、買手に対し正確な適用税率や消費税額等を伝えるための手段」であり、登録番号のほか、一定の事項が記載された請求書や納品書その他これらに類するものをいいます。

登録番号とは事業者が、納税地を所轄する税務署長に「適格請求書発行事業者の登録申請書」(以下「登録申請書」といいます。)を提出し、税務署長の登録を受けた場合に事業者に通知される番号です。免税事業者が登録する場合、消費税の課税事業者となることに留意が必要です。

買い手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイス(適格請求書)の保存等が必要となります。

ですので、消費税の課税方式を一般課税で選択している方は注意が必要です。

国税庁ホームページに概要等が掲載されておりますので、こちらもご確認下さい。

>>

国税庁ホームページ インボイス制度の概要

事務局ではインボイス制度の概要説明等を行っておりますので、お問い合わせください。

また、今後説明会や個別指導会も予定しております。

![]()

消費税について

● 消費税の届出等

新たに課税事業者となる方は、税務署に「消費税課税事業者届出書」を提出する必要があります。提出がお済みでない方は、以下のものをご持参のうえ、ご来所ください。

また、消費税の納付税額の計算方法には「一般課税」と「簡易課税」という2つの計算方法が あります。計算方法によって納税額に差が出てくる場合がありますので、計算方法の選択についてご相談・ご検討が必要な方についても、ご来所下さい。

ご持参いただくもの

・ 令和5年・令和6年分の決算書の控え

・ 本年直近までの集計表

● 帳簿および請求書等の備え付けと保存

消費税法上、帳簿及び請求書等の保存期間は7年間になります。

消費税を申告される方は、帳簿・請求書等の不備や保存がされて

いないと仕入税額控除が認められず、本来の税額よりも過大な税額を納めなければならない場合もありますので、記帳と請求書等の保存はしっかり行うようにして下さい。

また、パソコン会計をご利用の方は帳簿については印刷し、紙の状態での保存が必要となりますのでご注意下さい。

● 消費税の中間申告・納付期限のお知らせ

令和6年分消費税確定申告の際、納付額が48万円(地方消費税は含みません。)を超えた場合、以下の表のように、消費税の中間申告と納付が必要になります(該当の方には税務署より通知済みです。)。納付期限は下記の通りとなりますので、納め忘れのないようご注意下さい。

納付期限

現金納付による納付期限 ・・・・・

令和7年9月1日(月)

振替納税による引落し日 ・・・・・

令和7年9月29日(月)

※ 振替納税をご利用の方は引落し日近くになりましたら、残高のご確認をお願いいたします。

消費税の中間申告について ※ 地方消費税額を含まない金額です。

| 前年の消費税納税額(※) | 48万円以下 | 48万円超~400万円以下 |

| 中間申告の回数 | 不要 ※ 任意の中間申告 (年1回)も可能 |

年1回 |

| 中間申告 提出・納付期限 |

各中間申告の対象期間の 末日の翌日から2ヶ月以内 |

|

| 中間納付税額 | 前年の消費税額の2分の1 | |

| 1年の合計申告回数 | 確定申告1回 | 確定申告1回 中間申告1回 |

![]()

健康の保持増進及び疾病の予防への取り組みとして、一定の取組を行っている方で、平成29年1月1日から平成33年12月31日までの間に本人や本人の配偶者・親族のために支払った特定一般用医薬品の年間購入費用(年間10万円を限度)のうち12,000円を超える額を所得控除できる制度が開始されました。

| ■ セルフメディケーション税制を受けるには | ||

|

セルフメディケーション税制の適用を受けるには健康の保持増進及び疾病の予防への取組として、「一定の取組」を行っている必要があります。以下のものが「一定の取組」にあたります。

|

||

| ■ 確定申告時に必要な書類 | ||

|

1.特定一般用医薬品の領収を称する書類

(領収書やレシート) |

||

| ■ ご注意下さい! | ||

|

セルフメディケーション税制は従来の医療費控除と同時に適用はできません。いずれか1つを選んで適用となります。 |

||

![]()

マイナンバーは確定申告のお手続きや源泉徴収事務に使用していくことになります。

事務局では初めて甲府青色申告会を利用される方に確定申告・源泉徴収事務での利用に際してのマイナンバーの事前手続を行っております。

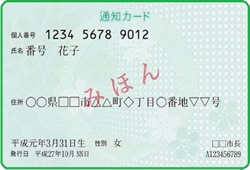

| ■ 通知カード | |||||

|

個人番号通知の際に届く、個人番号が記載された紙製のカードが「通知カード」です。 |

|||||

| ■ 個人番号カード | |||||

|

上記の通知カードは申請を行うことで、プラスチック製の「個人番号カード(マイナンバーカード)」に変更できます。このカードは個人番号の確認に利用できるほか、写真付きの身分証明書としても利用できます。 |

|||||

|

|||||

| ■ 個人番号カードの交付申請 | |||||

|

個人番号カードの申請は主に以下の方法があります。 |

|||||

| 1. |

郵送で申請 下記と同様の 「申請書」 (通知カードの下部分) を記入、顔写真を貼付け、返信用封筒に入れて郵送します。

|

||||

| 2. |

オンラインで申請 スマートフォンで顔写真を撮影し、所定のフォームから申請します。 (自宅のパソコンからでも申請可能です。) |

||||

| 3. |

まちなかの申請機能付き証明写真機で申請 特定の証明写真ボックスでは、写真撮影と個人番号カードの申請が同時に出来ます。10分程度の簡単な操作により、その場で申請まで出来ます。設置場所については以下のアドレスから検索ができます。 >> 設置場所検索 (他のサイトへ飛びます) |

||||

![]()

事務局では確定申告や年末調整に必要となるマイナンバーに関する事前手続きを随時行っております。会員の皆様でマイナンバーのお手続きがお済みでない方は事務局へご連絡のうえお越し下さい。

● マイナンバーに関する事前手続きの概要

| 内容 |

1.青色申告会でマイナンバーを取り扱うための「委託契約」の取り交わし |

| お持ち物 |

1.マイナンバー記入票(郵送文書に同封しております。) |

![]()

住民税の納付が特別徴収に切り替わりました!

平成26年度から、一部市町村で住民税の納付が特別徴収に切り替わりました。平成27年度以降は、県内全市町村で特別徴収に切り替わり、特別な理由がない場合、特別徴収を行わなければなりません。なお、税額については各市町村で計算し、毎年5月31日までに通知されます。

![]()

事業用の建物、車両、備品などを

購入またはリース契約された皆様へ

当会では、公益事業の一環として使用済み切手を収集し、全国青色申告会総連合を通じて、社会福祉施設へ寄附しております。ご家庭に眠っている使用済み切手がございましたら、お近くにお越しの際やご来所時で結構ですので、ぜひ事務局までご持参下さい。

![]()

使用済み切手の収集にご協力下さい

当会では、公益事業の一環として使用済み切手を収集し、全国青色申告会総連合を通じて、社会福祉施設へ寄附しております。ご家庭に眠っている使用済み切手がございましたら、お近くにお越しの際やご来所時で結構ですので、ぜひ事務局までご持参下さい。

![]()

消費税の申告義務者の皆さまへ

帳簿及び請求書等の備付けと保存は大丈夫ですか?

消費税の納付税額は、請求書や領収書などを証拠として記録された帳簿を元にして計算することになります。また、消費税法上、帳簿及び請求書等の保存期間は原則として7年間となります。

特に一般課税で消費税を申告される方は、帳簿・請求書等の不備や保存がされていないと仕入控除税額が認められない場合もありますので、記帳と請求書等の保存はしっかり行って下さい。

![]()

専従者給与を支給されている事業主様へ

青色事業専従者給与についての注意点!

青色申告者の特典の1つでもある青色事業専従者給与を必要経費とするには、一定の要件の下に実際にその給与の額を支払うことが必要です。また、他の必要経費と同様の扱いとなりますので、現金出納帳等への記帳も忘れず行って下さい。

(1)青色事業専従者の要件

イ.事業主と生計を一にする配偶者その他親族であること

ロ.その年12月31日現在で年齢が15歳以上であること

ハ.その年を通じて6ヶ月を越える期間、その事業に専ら従事していること

※ 年の中途の開業、廃業等を理由に、事業がその年中を通じて営まれなかった場合や事業に従事する親族の死亡、長期の病気、婚姻等の理由によりその年中を通じて事業に従事することが出来なかった場合には、事業に従事できると認められる期間の2分の1を超える期間専ら事業に従事すれば、青色事業専従者と判定されます。

※ 学生又は生徒である人、他に職業がある人は、たとえ事業に従事していても原則としてその期間は専従期間に含まれません。

(2) 「青色事業専従者給与に関する届出書」の税務署への提出

イ.初めて青色事業専従者給与を支給する場合(新規届出)

・・・・専従者がいることとなった日から2ヶ月以内に提出

ロ.すでに届出済みの届出書の記載内容を変更する場合(変更届け)

・・・・遅滞なく変更届出書を提出

※ 専従者が増えた場合や届出の給与の額を超えて支給する場合は、その月内に(給与の額の変更は、少なくとも最初に支給するまでに)変更届出書を提出して下さい。

届出が遅れても遡って変更できませんのでご注意下さい。

※ 届出手続きは当会事務所で行えますので、認印をご持参下さい。

(3) 青色事業専従者給与の額は、労務の対価として相当であると認められる金額であること

専従者が従事する仕事の内容を次の1~3について検討し、労務の対価として妥当な給与の額を決めて下さい。仕事内容の割に過大とされる部分は必要経費とは認められませんので、ご注意下さい。

1.専従者が労務に従事した期間、労務の性質やその提供の程度

2.その事業に従事する他の使用人の給与や同種、同規模の事業の従業員の給与

3.その事業の種類や規模、収益の状況

![]()

会員の皆様へのおねがい

未入会の方をご紹介下さい!

青色申告会では新規のご入会をひろく募集しております。

平成26年分より、白色申告の方につきましても記帳が義務付けられております。

記帳の仕方がわからない方や、新規に開業された方が皆様のまわりにいらっしゃいましたら 是非ご紹介下さい。

当会職員が相談にお伺いいたしますので、事務局へのご一報をお待ちしております。

連絡先: 一般社団法人甲府青色申告会事務局 055-232-2382

![]()